先日のFOMCにて、パウエル議長からの発言もあった通りアメリカの金利はこれから利下げに向かう可能性が高まっています。

※以下の記事にて取り上げています。

利下げを行う理由としては、アメリカの景気も経済指標が発表しているより悪化しており、今のままの金利水準を維持していると経済が完全に壊れてしまうからです。

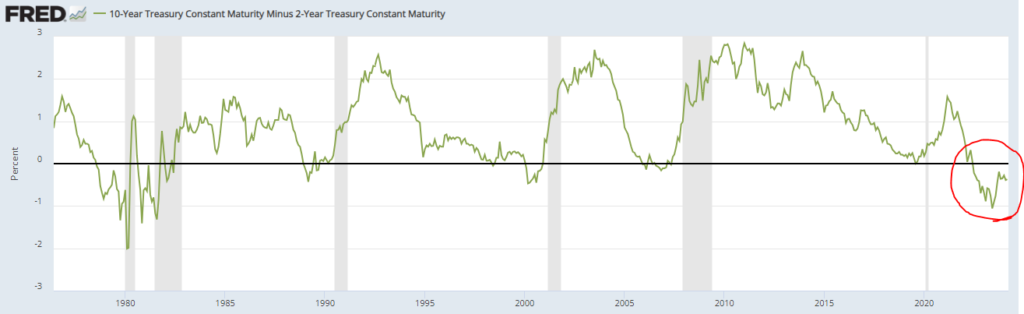

その証拠が、逆イールドです。

緑のチャートは10年債と2年債の金利差を表しており、黒い線を下回ると逆イールドが発生している状態になります。赤丸で囲っているところが現在発生している逆イールドです。逆イールドが発生すると、新たな借金が生まれなくなり経済成長が止まることを意味します。経済成長が止まるにもかかわらず、これまでの借金の返済に追われるわけですから金融市場が縮小していくことになります。中には借金が返済できなくなり、不良債権化することで金融市場のお金の流通がストップしてしまい、金融危機が発生することもあります。最近では、リーマンショックが最たる例です。

金融危機が発生することは望ましくないため、FRBは市場の動向を探りながら金利を下げる必要があります。2022年に急激な利上げを行ったことで逆イールドが発生し、2023年は逆イールドが発生しているにもかかわらず高いインフレ率を抑えるために金利水準を維持し、2024年になってようやく利下げが開始できるほど景気が落ち着いたといった状況です。

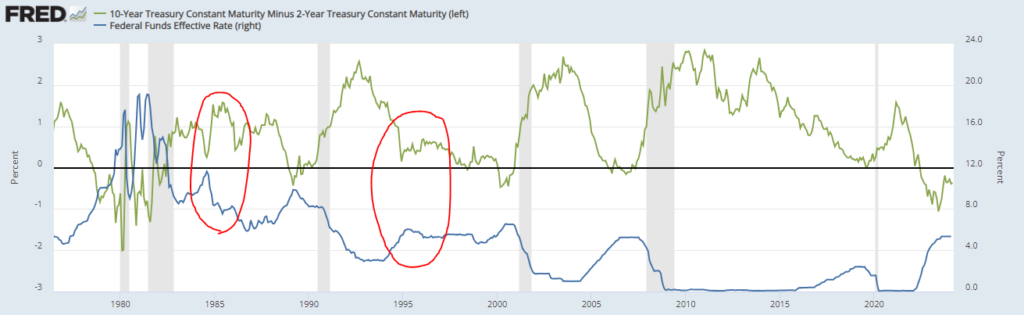

しかし、景気が冷え込みすぎてリセッションに入る可能性が高まっています。過去のリセッションは、金利を下げ始めた後に発生しています。そして、逆イールド+利下げ局面ではリセッションから逃れられたタイミングはありません。

先ほどのチャートに、FRBが決定する政策金利を重ねました。赤丸で囲っているところは政策金利である青線の利下げが行われているのですが、その後にリセッションが発生していません。これは、緑のチャートが黒線を下回っておらず、逆イールドが発生していない時の利下げになります。しかし、その他の利下げ局面ではグレーで塗られたリセッションが発生しています。これは、全て逆イールドを伴う形での利下げとなります。例外はありません。

そして、今回まさに逆イールドを伴う形での利下げが始まろうとしています。過去のデータを見ると必ずリセッションが発生している状態です。さらに、現在発生している逆イールドはリーマンショックの時よりも深く、長い期間発生しています。それほど金融システムの首を絞めた逆イールドが、今後どのようなリセッションを引き起こすのか?は想像もつきません。

また、リセッションがいつ発生するか?もわかりません。ただし、リセッションが発生する可能性が高いことと、FRBが利下げを行うことを示唆していることからリセッションが発生するタイミングは近そうだということがわかります。

人生で数回あるかないか?の絶好の買いタイミングが近々来そうですね。これまで貯めていたキャッシュを使える日が近いかもしれません。今後も、市場の動向や金利の水準を注視しておこうと思います。

コメント