こんにちは、くろいずです。

毎週土曜日に更新する、投資に関わる経済ニュースをお届けします。

1週間内に発表された経済指標などを定期的にウォッチし、今後の経済動向について解説します。

※投資を推奨する記事ではございません。投資は自己責任・自己判断のもとよろしくお願いします。

2024年12月9日~2024年12月13日の経済情報

2024年12月 米CPIが発表!

CPIとは、一定の基準年度を基準として、その年度における一般消費者の物価水準を100とし、それ以降の年度での物価の変動を比較します。具体的には、一定のカテゴリー(食料品、住宅、交通費など)の代表的な商品とサービスの価格を調査し、それらの重み付けを行って指数を算出します。

CPIは通常、インフレーション(物価上昇)やデフレーション(物価下落)の指標として使用されます。インフレ率は、異なる期間でのCPIの変動を通じて計算されます。

| 前年比 | 今回(11月) | 市場予想(11月) | 前回(10月) |

|---|---|---|---|

| CPI | +2.7% | +2.7% | +2.6% |

| コアCPI | +3.3% | +3.3% | +3.3% |

アメリカの政策金利が利下げを行い、再びインフレが再燃するのではないか?と懸念されていますが、今回のCPIではまだまだインフレ率は横ばいを維持しています。当ブログの見通しとしては、一時的にインフレ率は上昇することになると思いますが、その後急激に下落に転じると思われます。

利下げによる一時的な株高・円安が始まる

インフレ率が底堅いことで、市場は株高ドル高をある程度は維持すると思いますが、その後は急激に下落することになるでしょう。この時、一時的に米国株は買われ、ドル円は過度な円安へと進むと思いますが、その後は急激に巻き戻しが発生し、米国株安・円高へとシフトすることになります。

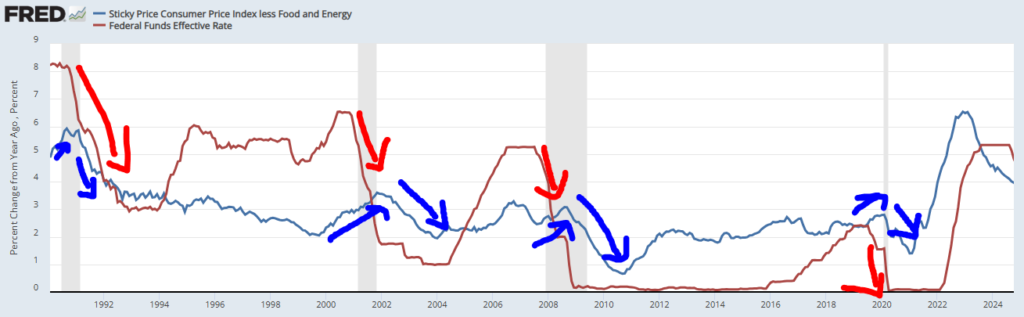

上記のグラフは、青線がコアCPI、赤線が政策金利を表しています。赤線の政策金利が下落し始めた時に、青線のコアCPIは一時的に上昇か横ばいを維持し、その後に急激な下落へ転じていることがわかります。そして、そのタイミングでリセッションが始まっていることがわかります。

今回もFRBが利下げを開始していますが、CPIは下落せずに横ばいを維持しています。過去の歴史を参考にするのであれば、リセッションが始まる直前だと思いますが、今後のアメリカ経済はリセッションを回避してソフトランディングすることができるのでしょうか?これまで通り、積み立て投資を継続しつつ、キャッシュは手元に残しておくのが心地よい相場だと思います。今は無理せず、様子見を継続しておくのがよいでしょう。

2024年12月 日銀短観が発表!

- 経済活動の評価: 日銀短観は、日本国内の企業に対して経済活動に関する評価を求める調査です。これには生産活動、雇用、設備投資、物価、外国為替相場などが含まれます。

- 企業からのフィードバック: 日本国内の企業が調査に回答し、自社の業績と展望に関する情報を提供します。この情報は、日本銀行や政府、市場分析家、経済学者などが経済の動向を評価するのに役立ちます。

- 指標の公表: 調査結果は、日本銀行によってまとめられ、指数として公表されます。指数の変動は、日本経済の現状や景気の動向を示す重要な指標の一つとなります。

- 異なるセクターへの適用: 日銀短観は、製造業や非製造業、小売業、サービス業などさまざまなセクターに適用されます。それぞれのセクターにおける見通しや意見が含まれます。

| 大企業業況判断 | 今回(Q4) | 市場予想(Q4) | 前回(Q3) |

|---|---|---|---|

| 製造業 | +14 | +12 | +13 |

| 非製造業 | +33 | +32 | +34 |

| 設備投資 | +11.3% | +9.6% | +10.6% |

四半期ごとに発表される日銀短観ですが、市場の予想よりも日本の企業は好調なようです。また、設備投資に関しても継続して伸び続けており、30年ぶりに日本の時代が到来したかもしれません。これも円安がもたらした影響の一つでしょう。

自国通貨安は自国の経済にとって都合が良い

経済学の基本中の基本として、自国通貨安は自国の経済を潤します。日本においてもバブル時代は1ドル160円ほどとなっており、今と同じぐらいの円安水準でした。というのも、日本の円安を是正するために「プラザ合意」が締結され、ドル円は強制的に円高へと進められました。それまで、日本円は米ドルに対して1ドル=300円の時代もありましたが、プラザ合意後のバブル絶頂期の1989年には1ドル=160円ほどの円高にされてしまい、バブルが弾けてしまいました。

そして、現在では2020年の新型コロナ以降、アメリカが過度なバラマキを行ったためインフレ率が8%~9%ほどまで上昇してしまい、政策金利を急激に引き上げました。その影響で、相対的に金利が安い日本円と米ドルの間で急激な円安が進みました。その円安がようやく日本経済に良い結果として反映されたのが、今回の日銀短観の結果とも言えるでしょう。

さらに、円安は現在もなお継続されており、このまま1ドル=150円の水準が続くのであれば、日本経済にとってはさらなる追い風になることでしょう。ただ、トランプ政権に移行すると、アメリカは急激な利下げを行うと予想されていますので、その時にどの程度円高へ振れるか?次第では、一時的に日本経済にブレーキがかかるかもしれません。しかし、現在の世界情勢や株式市場の水準を見ると、これから円安の恩恵を受けて成長余地があり、米国株と比較しても相対的に割安な日本株に軍配が上がる確率が高いと思われます。

これまでの15年ほどは、アメリカ株の成長が著しかったため新NISAでS&P500などが推奨されてきました。しかし、当ブログの主張としては日本株への投資が、今後の資産形成を考える上では重要だと思います。さらに言えば、米国株へ投資している人達がいるということは、自然と円安へ進むはずです。円安の状態で米国株を購入することは、為替のリスクを引き受けることになってしまうので、あまりオススメできません。そこで、円安の恩恵を受ける日本株であれば、為替のリスクを負うこともなく、米国株へ投資している人達が作り出す円安の波に乗れるので、ローリスク・ハイリターンな投資が見込めます。

投資の答え合わせは10年~20年後となりますが、今後は日本株をPFの中心に据えることがパフォーマンスの向上に必要だと思います。今の円安かつ割高な水準で米国株を買うよりも、割安な日本株を買ったほうがどう考えても理にかなっていると思います。これからも、自身の投資スタイルを常に考え、時代に合わせて変化させつつ、資産形成へと取り組んでいきたいところです。

コメント