週刊投資経済

週刊投資経済 【円安止まらず!】インフレが鈍化しないアメリカ経済のリセッションが近づいています

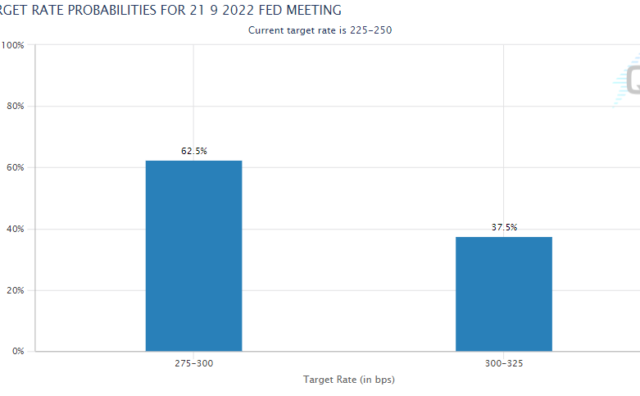

米CPIが発表され、市場予想を上回る強い結果となりました。この結果から、利下げの予想が悲観的になり、日米金利差が縮まらずにドル円は円安方向へ進む可能性が高まりました。インフレが鈍化せず、金利を引き上げる場合、一般消費者の負担が増える恐れがあります。これらの要因から、一般消費者は経済の限界に近づいており、エブリシング・バブルの崩壊が近づいている可能性があります。その際には、アメリカも景気を回復させるために利下げを行う可能性があり、ドル円が円高方向へ振れることが予想されます。