こんにちは、くろいずです。

投資に関わる経済ニュースをお届けします。

毎週土曜日に更新し、その1週間でどのようなニュースが発表されていたのか?を分かりやすくまとめています。

※投資を推奨する記事ではございません。

※投資は自己責任・自己判断のもとよろしくお願いします。

2024年3月11日~2024年3月15日の経済情報

2024年3月 米CPIが発表!

インフレを測る上で重要な消費者物価指数(CPI)が発表されました。

ただ、アメリカが発表する経済指標はあまり信憑性が持てないため、鵜呑みにするのは良くないかもしれません。

良い可能性も悪い可能性も考えつつ、発表される数値に振り回され過ぎないように注意が必要です。

CPIとは、一定の基準年度を基準として、その年度における一般消費者の物価水準を100とし、それ以降の年度での物価の変動を比較します。具体的には、一定のカテゴリー(食料品、住宅、交通費など)の代表的な商品とサービスの価格を調査し、それらの重み付けを行って指数を算出します。

CPIは通常、インフレーション(物価上昇)やデフレーション(物価下落)の指標として使用されます。インフレ率は、異なる期間でのCPIの変動を通じて計算されます。

| 前年比 | 今回(2月) | 市場予想(2月) | 前回(1月) |

|---|---|---|---|

| CPI | +3.2% | +3.1% | +3.1% |

| コアCPI | +3.8% | +3.7% | +3.9% |

結果から見ると、市場予想とほぼ一致しながらも若干強めな値が出ています。

FRBはインフレ率2.0%を目指しているので、今の値は高過ぎます。

そうなると、金利を下げるわけにはいかず、むしろ金利を上げなければいけないかもしれません。

もし、金利を上げて必要以上に経済を減速させれば大不況に陥ることもありますし、金利を据え置いてインフレ率が下がらないような状況が続くのも良くないです。

この辺の舵取りが難しい局面に差し掛かっていると思います。

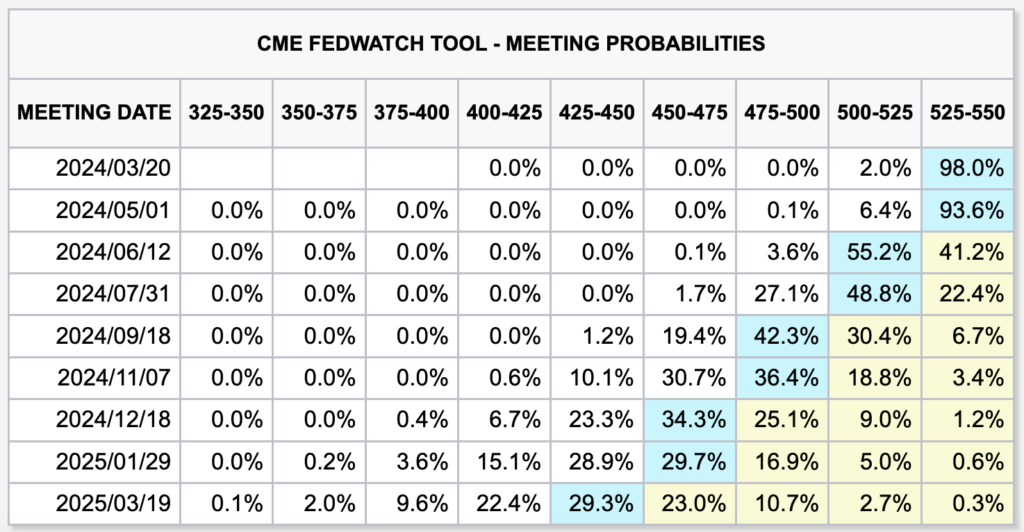

引用:CME FedWatch Tool

市場の予想としては、金利を上げることはなく据え置くだろうとの見方がほとんどです。

当ブログとしても、今の状況だと金利を上げずに据え置くのが妥当だと思います。

そして、アメリカの金利が下がらないとなると、ドル円は円安方向に動くだろうと思います。

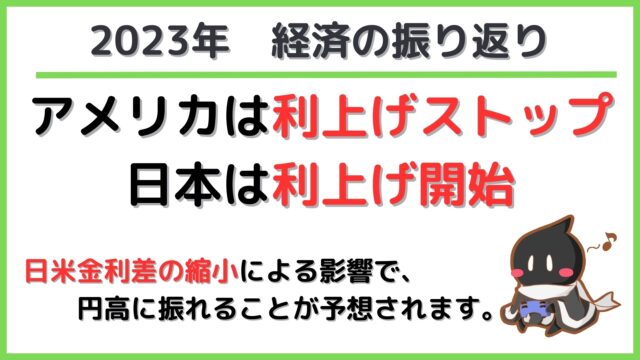

日銀が3月にマイナス金利を解除するかもしれない!と言われていますが、日本の金利を上げたとしても市場参加者の見立てとしてはあまり影響がないと思います。

なぜなら、日本の金利はマイナス金利という異常な金融政策をやめるだけで、金利が1%も2%も上昇していくには難しいからです。

もちろん、一時的には円高に動くと思いますが、その後再び円安へ戻るだろうと思います。

アメリカは2022年に1回のFOMCで金利を0.75%も引き上げる、というぐらい経済がインフレし過ぎました。

その余韻がまだ残っているので、金利を下げることができずに現在の高い金利水準を据え置いています。

そこで、日本の金利がマイナスから0%になったとして、日米の金利差が縮まっているから円買いだ!とはならないでしょう。

つまり、今回のCPI発表では円安に動くだろうと思います。

このまま円安が加速し、1ドル150円を超える前にアメリカの金利が下がってくれないと、日銀も金利を上げる可能性があります。

なぜなら、1ドル150円を目安に日銀が為替介入を行なっていたからです。

この150円という目安にどういった意味があるのかは分かりませんが、これからもその水準は意識されることになるでしょう。

また、円安が進むことで国民の生活は圧迫されるわけですから、1ドル150円を守りきってアメリカの利下げが行われれば日本が金利を上げずともドル円は円高へと向かいます。

しかし、アメリカの利下げが始まらず今の金利を維持し続けたとしたら、これ以上の円安を止めることができないかもしれません。(=日本はインフレで国民生活が圧迫されます)

そうなると、日本経済にとっては良くないので、早めにアメリカの利下げを行ってほしいですね。

(利下げが始まるとリセッションに陥っているかもしれませんが、日本経済には必要です。)

コメント