こんにちは、くろいずです。

投資に関わる経済ニュースをお届けします。

毎週土曜日に更新し、その1週間でどのようなニュースが発表されていたのか?を分かりやすくまとめています。

また、スイングトレードの成績も毎週公開し、反省点や気付きをまとめています。

長い目で見て、上達する姿を見ていただければと思います。

2023年5月15日~2023年5月19日の経済情報

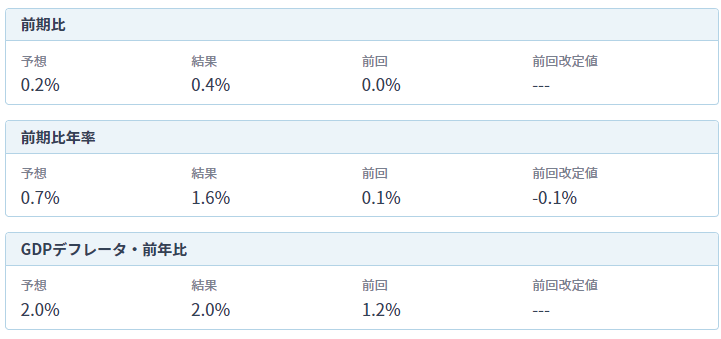

2023年1-3月期の四半期GDP速報値が発表!

国の経済力を測るうえで重要な指標であるGDPが発表されました。

これまで、長年のデフレに苦しめられてきた日本がようやくデフレを脱却しつつあると言われていますが、その根拠であるGDPは以下の結果になります。

アベノミクスから始まった黒田日銀体制のもと、物価上昇率2%を達成することを目標にここ10年近く金融緩和を続けて頑張ってきました。

その効果も影響していると思いますが、GDPがようやく上向き始めました。

今回のGDP上昇の要因は、もちろんロシアとウクライナの問題や新型コロナによる物流の制限などによる外圧からくる物価上昇の影響が大きいと思われますが、過去の30年のデフレ時代から比べるとここまでのGDPの上昇は考えられなかったと思います。

もちろん、内需が強くなることによる物価上昇率2%の達成が健全な経済であることは間違いないのですが、これほど強力な複数の外圧が無いと日本は物価が上昇しないということでしょう。

あとは、可処分所得が増加して生活が豊かになるまで増税がこないことを祈るばかりですね。笑

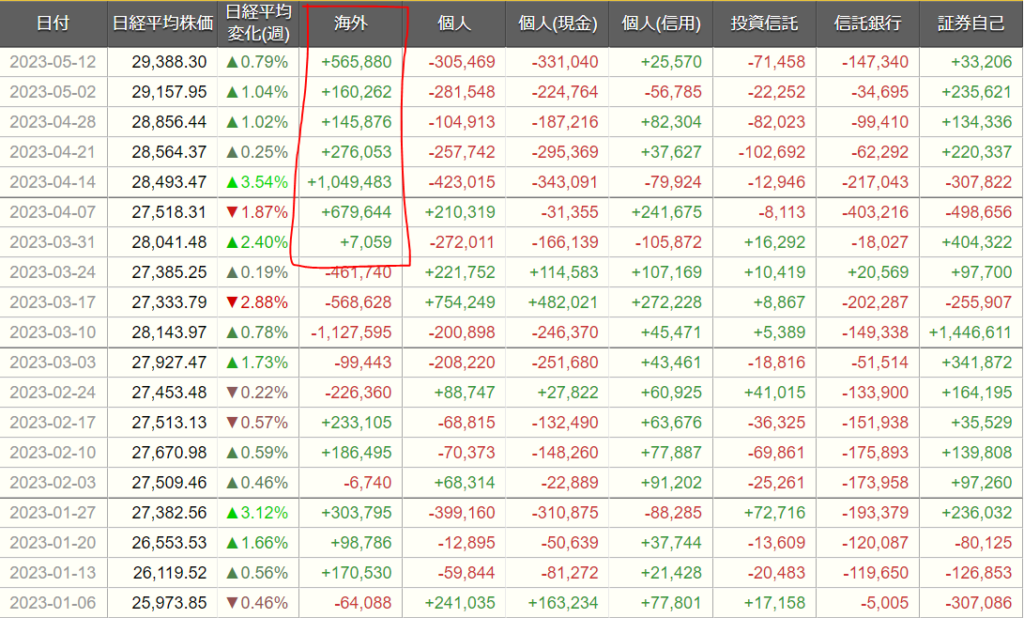

日経平均株価が3万円を突破!

ここ数週間、日経平均の伸びが強いです。

一つの目安として3万円のサポートラインがあるのですが、悠々と超えています。

チャートを見ると、3月中頃のアメリカの銀行破綻が発生したあたりから異常に伸びています。

その理由は、海外からの投資マネーが日本に殺到していることに尽きます。

上記の赤く囲ったところがあると思いますが、見てわかる通り7週間連続で海外からの投資マネーが集まっています。

今、世界ではアメリカの財務上限問題やリセッションリスク、台湾と中国の地政学的リスクなど不透明な問題が顕著に表れてきています。

そんな中、日本のGDPは伸びていて金融緩和を継続すると植田日銀は明言しています。

そして、海外から見ると今の日本は円安ということで割安感があります。

つまり、日本ぐらいしか安心して投資できる環境が無いと、ここ7週間は判断されているのだと思います。

自分が保有している日本株PFも、日経平均の上昇に釣られて伸びていますが、いつまでもこの伸びが継続するとは思えません。

おそらく、アメリカの財務上限問題が解消しなかったり、利下げが始まりリセッションに入るなどした場合、為替は円高に動きます。

(財務上限問題が解消せず、デフォルトした場合はドルの価値が下落するので円高へ)

(利下げが始まると、日米の金利差が縮まるので円高へ)

そうなると、今まで日本へと流れていた投資マネーは一旦利確する形の売りが殺到すると思います。

そのシナリオが来ることなく、このまま伸び続けてくれた方が良いのですが、投資は揺り戻しが働くので少し距離を置いて見ておくぐらいがちょうどよいと思います。

この上昇に浮かれることなく、今後のシナリオを考えて準備しておくことが大事です。

2023年4月 日本のCPIが発表!

デフレから脱却したと思われる、日本のCPIが発表されました。

CPIとは、ある一定の期間内に消費者が購入する一定の範囲の商品とサービスの価格を測定して、その価格の変動を表す指標であり、物価上昇率を示す指標として用いられます。

4月のCPIは、以下の通りです。

結果としては、コアCPIで3.4%欧米型コアで2.5%とほんの少し過熱気味な結果となりました。

しかし、欧米型と呼ばれるいわゆるCPIにて2.5%というのは、経済としては健全な姿を現しているのではないでしょうか?

また、値上げだ値上げだと食料品の値上げが騒がれている昨今ですが、全体としてみるとCPIとコアCPIの違いにさほど差はないので、ニュースで騒がれるほどではなさそうです。

(もちろん品目によっては、大きく値上げしているものもあると思いますが。卵とか)

もちろん、この値上げの波に乗って企業側が値上げし続けると、それこそインフレによって経済が回らなくなってしまうので、消費者としてはほどほどに留めておいてほしいとは思います。

しかし、これからの日本はデフレを脱却し、ようやく健全なインフレ経済へと向かう可能性が出てきました。

今後も、値上げは続くと思いますが、経済が過熱しすぎない程度にお願いしたいですね。

今週のコメント

相変わらずトレードは見送り、今後のシナリオを考える

日経平均の伸び方が強すぎて、今トレードに入ると火傷するんじゃないかと怯えています。

しかし、今後のシナリオはいくつか考えています。

1.アメリカの債務上限問題が解消しなかった場合

アメリカの国債がデフォルトに入り、ドルの価値が下落するので相対的に円高へ。

また、アメリカの国債はあらゆる金融商品の担保として扱われているので、おそらく世界経済がとんでもない暴落へ向かう。

この場合は、円高による日本株の利確が進むと思うので、落ちてきた日本株を拾っていく戦略。

2.アメリカの利下げが始まり、リセッションへ

利下げが始まることによる、日米の金利差が縮まるので円高へ。

また、債券利回りが下がるということは、債券の価格は上昇するので保有しているアメリカの国債を売却する。

そして、過去のリセッションを見ると利下げの最中に株価は底を付けることが多いので、落ちてきたアメリカ株日本株を拾っていく戦略。

3.日銀による金融緩和撤廃

今の過熱気味な経済指標をみて、政治や銀行などの様々な要素が絡み合い、日本の金利を上げろと圧力がかかって、植田総裁が金利を上げるパターン。

こちらも、日米の金利差が縮まるので円高へ。

この場合に備えて、アメリカの財務上限問題が解消されたことを確認してから、日本の地銀セクターを仕込んでおいて、金利が上がった場合に売却。

上がらなければ、そのまま保有。(地銀も高配当なので、保有しているだけでも問題なし。)

だいたい、3つぐらいを想定していますが、どのパターンも円高になると思っています。

(これ以外にも考えられますが、最終的には円高へ向かうと思います。)

また、円高になる確率が高そうなので、今保有しているドルを一旦円転させておくことも検討していますが、次のFOMCにて利上げの観測が高まっていますので、まだまだ円安へ動く可能性があります。

(自分としては、以前から5%後半までの利上げは続くというタカ派です。)

短期的に円安へ動く可能性があっても、その後円高になることはほぼ間違いないと思っているので、あまり気にする必要もなさそうですが、とりあえずは様子見です。

今年の6月からは、世界の経済が大きく動く可能性があるので、今は準備の期間として現金を多く保有しています。

そして、上記の3つのシナリオのどれかを実行することになると思います。

コメント