こんばんは、くろいずです。

今回は、自分も保有している銘柄である「8473 SBI HD」を分析したいと思います。

最近は米国株が人気ですが、日本にも魅力的な銘柄があることを発信できれば良いなと思い、始めたシリーズです。

※投資は自己責任・自己判断でお願いします。

企業概要

SBI HDは、証券業、銀行業、暗号資産、ヘルスケアなどの多数の事業と子会社を傘下に抱える金融コングロマリット企業です。

2019年に「地銀連合構想」を掲げ、経営難となった地方銀行と連携し、SBIのフィンテックや運用技術を提供して成長軌道に乗せ、地銀の連合体を「第4のメガバンク」とすることを目指しています。

2020年にも、新生銀行の買収などで一部世間から注目を浴びていましたが、その他にも様々な地方銀行と資本提携を行っています。

そして、これから国の政策として「貯蓄から投資へ」というスローガンのもと、NISA制度が恒久化を検討されるなど、金融業界にとっては追い風が吹いていると思います。

SBIには、自分も利用しているSBI証券やSBIネオモバイルといった証券事業があります。

そこで、NISAなどで証券口座を開く人が増え、取引が活発に行われるようになると手数料で儲けられるというわけです。

そんなSBI HDの決算を見ていきましょう。

決算から見る企業価値

企業業績

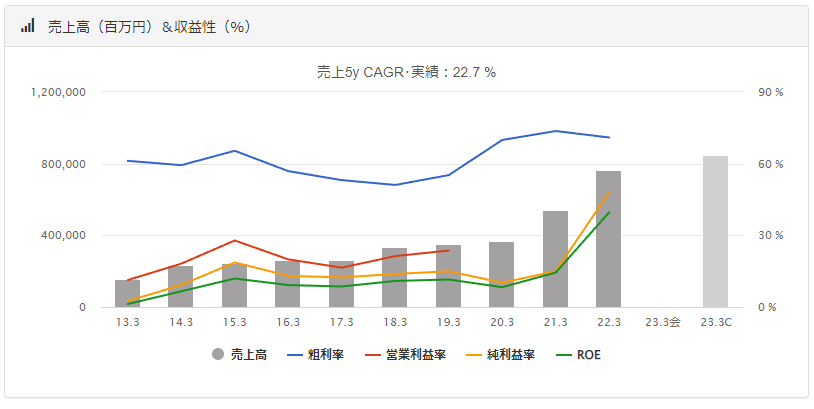

まずは売上ですが、急激に右肩上がりに伸びています。

これには、新生銀行と住信SBIネット銀行の業容が順調に拡大していることが挙げられています。

営業利益率は、脅威の40.85%とかなり高い水準になっています。

営業利益率とは、売上高から売上原価や販売費、一般管理費を差し引いた営業利益の売上高に対する割合のこと。

つまり、本業からどのくらい効率的に利益を出せたか?を計るための数値です。

一般的に、10%を超えていると優秀ですが、業界によって傾向が異なります。

また、ROEに関しては39.4%と有り得ない高さを誇っています。

ROE(自己資本利益率)は、投資家が投下した資本に対し、企業がどれだけの利益を上げているかを表す重要な財務指標。

ROEの数値が高いほど経営効率が良いと言える。

日本企業の平均的なROEは、8%ほどです。

財務状況

次に財務状況を見ていきます。

自己資本比率は5.2%ととても低い水準です。

金融業は、自己資本比率が低くなってしまうのはしょうがないので、問題ないと思います。

自己資本比率とは、返済不要の自己資本が全体の資本調達の何%を占めるかを示す数値であり、自己資本比率が小さいほど、他人資本の影響を受けやすい不安定な会社経営を行っていることになり、会社の独立性に不安が生じます。

自己資本比率が高いほど経営は安定し、倒産しにくい会社となります。自己資本比率は会社経営の安定性を表す数値であり、高いほどよいのです。

一般的に、40%を超えていると経営が安定していると思われる。

有利子負債がなく、無借金経営を行っているのも魅力的なポイントです。

配当性向

最後に、投資家として重要な配当推移を見ていきたいと思います。

配当金ですが、順調に増配していることが見てわかります。

配当性向に関しても、無理の無い水準で維持されているため、今後も増配をしながら配当を出し続けることができると予想できます。

配当性向とは、会社が税引後の利益である当期純利益のうち、どれだけを配当金の支払いに向けたかを示す指標です。

配当性向は、1株当たり配当額を1株当たり当期純利益で除して求められます。

一般的に、30%ほどであれば継続的に配当を出せる水準にある。

まとめ

規模が大きくなりつつあるSBI HDですが、第4のメガバンクを目指して地銀連合を作ろうとしているのが面白いですね。

もし、その構想が成功するのであれば、全国どこに行ってもSBIの傘下の金融サービスを利用することになりそうです。

そして、リベ大をはじめとし、中田敦彦さんのYoutubeなどでも投資の話題がとても流行っているように感じます。

そんな時に、ネット証券といえばSBI証券か楽天証券の2強である今、SBI HDに投資をしておけば、今後のユーザー数の伸び方次第では、とてつもなく収益を上げることができると思います。

また、SBI HDは配当利回りが5%を超えているという、高配当投資+連続増配株としてこれからの注目株になりそうです。

持っているだけで、お金を落としてくれる高配当増配株、早めに保有して何年も配当金をもらい続けたいですね。

コメント