こんばんは、くろいずです。

今回は、自分も保有している銘柄である「5108 ブリヂストン」を分析したいと思います。

最近は米国株が人気ですが、日本にも魅力的な銘柄があることを発信できれば良いなと思い、始めたシリーズです。

※投資は自己責任・自己判断でお願いします。

企業概要

ブリヂストンは、世界最大のタイヤ製造・ゴム加工会社です。

売上も海外の比率が75%ほどあり、日本国内だけに依存しない世界的な企業となります。

ブリヂストンの事業内容は以下のものが挙げられます。

■タイヤ部門

乗用車用/トラック・バス用/建設・産業・農業車両用/航空機用/地下鉄用(札幌市営交通)/二輪自動車・自転車用のタイヤ・チューブほか。

■加工品部門

自動車関連部品、ウレタンフォーム及びその関連用品、事務機器用精密部品、工業用資材関連用品、建築・配管関連用品、土木・海洋関連用品ほか。

世界全体に普及している自動車のタイヤを製造しているメーカーなので、どこにいっても商品が販売できるというわけですね。

そんなブリヂストンの決算を見ていきましょう。

決算から見る企業価値

会社業績

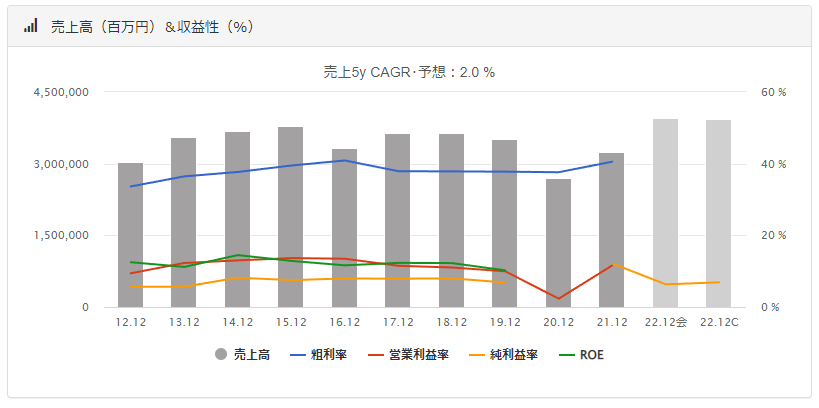

まずは売上ですが、2020年のコロナショック時に大きく下落していますが、その後は高値を更新しています。

営業利益率は、11.7%ほどと優秀な水準になっています。

営業利益率とは、売上高から売上原価や販売費、一般管理費を差し引いた営業利益の売上高に対する割合のこと。

つまり、本業からどのくらい効率的に利益を出せたか?を計るための数値です。

一般的に、10%を超えていると優秀ですが、業界によって傾向が異なります。

また、ROEに関しては8.46%とこちらも優秀な水準になっています。

ROE(自己資本利益率)は、投資家が投下した資本に対し、企業がどれだけの利益を上げているかを表す重要な財務指標。

ROEの数値が高いほど経営効率が良いと言える。

日本企業の平均的なROEは、8%ほどです。

財務状況

次に財務状況を見ていきます。

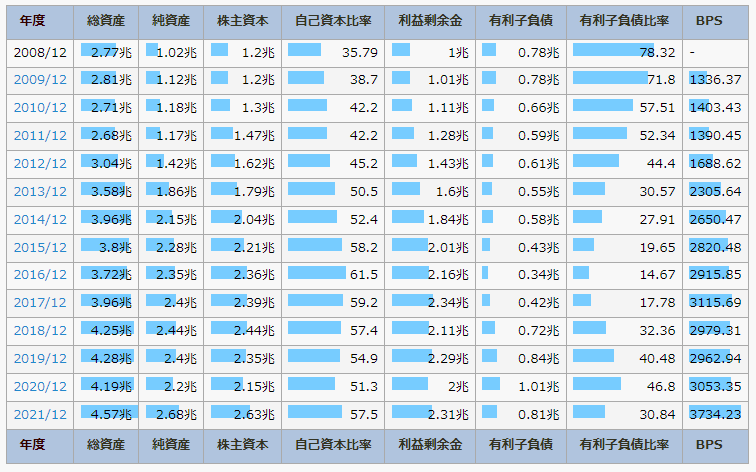

自己資本比率は57.5%と問題ない水準を維持しています。

まず潰れることはないでしょう。

自己資本比率とは、返済不要の自己資本が全体の資本調達の何%を占めるかを示す数値であり、自己資本比率が小さいほど、他人資本の影響を受けやすい不安定な会社経営を行っていることになり、会社の独立性に不安が生じます。

自己資本比率が高いほど経営は安定し、倒産しにくい会社となります。自己資本比率は会社経営の安定性を表す数値であり、高いほどよいのです。

一般的に、40%を超えていると経営が安定していると思われる。

有利子負債に関しては、コロナ時期に一時的に伸びていますが、その後うまくコントロールしながら返済できていると思います。

配当性向

最後に、投資家として重要な配当推移を見ていきたいと思います。

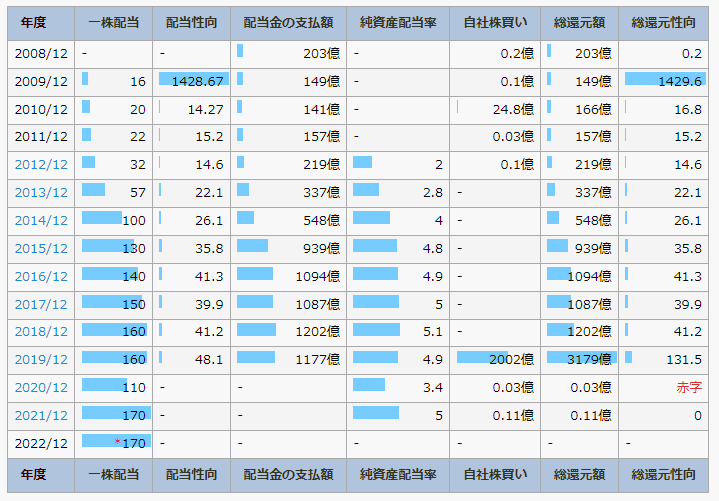

配当金ですが、コロナの時に一時的に下落していることがわかります。

しかし、その後には高い水準に戻しているため、無理に配当を出すというよりは、毎年の利益に応じて配当をコントロールしながら出している印象です。

配当性向に関しては50%ほどまで伸びているのが気になりますが、配当を出しすぎないようにコントロールしているように感じます。

配当性向とは、会社が税引後の利益である当期純利益のうち、どれだけを配当金の支払いに向けたかを示す指標です。

配当性向は、1株当たり配当額を1株当たり当期純利益で除して求められます。

一般的に、30%ほどであれば継続的に配当を出せる水準にある。

まとめ

世界最大のタイヤ製造・ゴム加工会社であるブリヂストンですが、今後もEV自動車などにより需要が減ることは無いでしょう。

また、日本の企業でありながら海外の売上比率が高く、人口が減っていき車離れしている日本以外での収益が見込めるため、そこも安心材料になると思います。

これまでも企業分析にて、日本の世界的な企業を分析してきましたが、やはり日本企業はものづくりが強いですね。

そして、ブリヂストンも高配当株の銘柄であるため、今後も保有しているだけで高い水準の配当を得られることでしょう。

今後も、世界で活躍しているブリヂストンの成長に期待したいですね。

コメント