バンガード社による、2024年4月の投資と経済の見通しレポートが発表されました。

こちらのレポートでは、アメリカの大手資産運用会社バンガードによる世界経済の見通しとアメリカ経済の予測について解説されています。当ブログでは、以前からアメリカのリセッションは避けられないという見方をしているため、非常に興味深い内容となっています。この記事では、レポート内に記載されているアメリカについての解説をかいつまんで紹介したいと思います。

バンガード社のアメリカ経済見通しまとめ

アメリカの利下げには悲観的

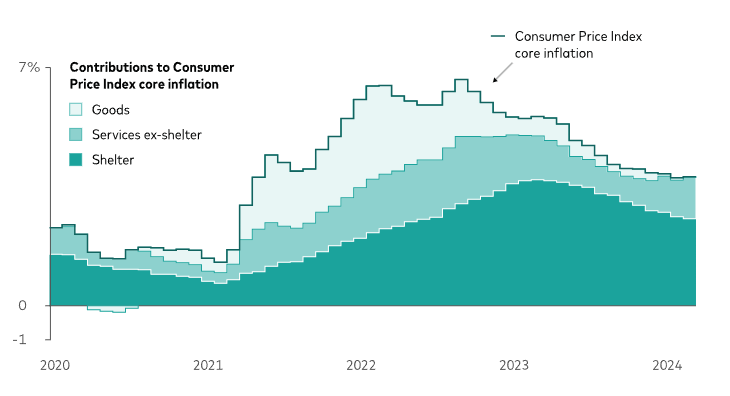

今後のアメリカの利下げ見通しについてですが、現状はコアCPIが強すぎるため利下げできるはずがないという見通しです。もし、利下げを行えるとするならば住宅価格(Shelter)と住宅価格を除くサービス価格(Services ex-shelter)の成長ペースを鈍化させなければいけないと書かれています。

FRBが利下げを行うためには、住宅価格が約2.5%のインフレに戻る必要があります。そうなると、コアCPIは約2%のインフレに落ち着くため、利下げを行うことができるはずです。ただ、住宅価格が落ち着くためには労働市場が弱まる必要があります。つまり、失業率が上昇しない限りは、利下げが行える程度の住宅価格の鈍化は見られないでしょう。

金融市場の見通し

| 株式 | 予想リターン |

| 米国株 | 3.7%-5.7% |

| 全世界株(除く米国) | 6.9%-8.9% |

| 先進国株(除く米国) | 6.9%-8.9% |

| 新興国株 | 6.1%-8.1% |

| 米国バリュー株 | 4.3%-6.3% |

| 米国グロース株 | 0.9%-2.9% |

| 米国大型株 | 3.7%-5.7% |

| 米国小型株 | 4.3%-6.3% |

| 米国リート | 4.1%-6.1% |

今後の米国株については、弱気な見通しを立てています。特に、テック株などの米国グロース株については0.9%-2.9%ほどのリターンしか上げられないだろうと予想しています。これまでのS&P500を牽引してきたGAFAMや、ここ最近の米国株を牽引してきたマグニフィセント・セブンなどと呼ばれている企業の株価上昇余地が、あまり残されていないのだろうと予想します。

そして、米国の大型株よりも小型株の方がパフォーマンスを出しやすいということから、S&P500よりもラッセル2000などの指数に投資する方がリターンが高くなる可能性さえあります。新NISAが始まり、S&P500一本で投資を積み立てている人はバンガード社のレポートに従って投資先をもう一度選考する必要がありそうですね。

アメリカの経済展望

最新のインフレと労働市場のデータは、米国の財・サービス生産が依然健全であることを示唆しており、経済の好調が続けば2024年の米連邦準備制度理事会(FRB)による利下げを阻止できるかもしれないという我々の見方を裏付けている。

消費者物価指数で測定すると、3月のサービス価格は前年同月比で5.3%上昇した。ヘッドライン・インフレ率は前年比3.5%上昇した。FRBが推奨するインフレ指標であるコア個人消費支出(PCE)指数は、食品価格とエネルギー価格が変動しやすいため除外されており、2024年通年のインフレ率は約2.6%を記録すると予想される。

米国の労働市場は依然として揺るぎなく強い。3月の民間非農業部門雇用者の平均時給は34.69ドルで、前年同月比4.1%上昇し、非インフレとみなす年率3~3.5%を上回った。失業率は年末までに3.8%から4%程度まで緩やかに上昇すると予想する。

2024年の米国の実質経済成長率(インフレ調整後)は2%程度と予想し、当初予想の0.5%程度を上回る。

上記の展望からも、今年の利下げの可能性は限りなく低いだろうと予想されています。そして、年末までに失業率の上昇が伸びてくるとの予想から、大統領選挙まではリセッションに入らないとも読み解けます。

当ブログでは、アメリカの経済・株価がこれまでと違い、弱くなってくるだろうと予想していました。今回紹介したバンガード社は、アメリカ企業でありながらもアメリカの経済について懸念を抱いているように受け取れました。その見通し自体は、ブログで発信している主張と合致しているため、改めて今後のアメリカの経済見通しについて確信を持てました。

今は、S&P500やVTIに投資をするのではなく、世界に分散されたインデックスへと積立続けます。

コメント