こんにちは、くろいずです。

投資に関わる経済ニュースをお届けします。

毎週土曜日に更新し、その1週間でどのようなニュースが発表されていたのか?を分かりやすくまとめています。

※投資を推奨する記事ではございません。

※投資は自己責任・自己判断のもとよろしくお願いします。

2023年11月27日~2023年12月1日の経済情報

2023年7-9月期 米GDP改定値が発表!

日本のGDPとは裏腹にアメリカのGDP速報値はかなり強かったのですが、前回の速報値よりは正確な値になった改定値が発表されました。

GDP改定値(Revised GDP)は、初期のGDP速報値が後に修正されたもので、より正確で最終的な推計を反映しています。通常、経済統計機関はGDPデータを公表する際、初期の見積もり(速報値)を発表し、その後に改定が行われます。これは、完全な経済データが利用可能になり、さまざまな修正が行われたためです。

- 正確性の向上: GDP速報値は初期の見積もりであり、その時点ではすべてのデータが揃っていないことが一般的です。GDP改定値は、新しいデータが利用可能になり、経済の各セクターに関する情報がより精密になった結果、より正確で詳細な見積もりを提供します。

- 市場への影響: GDP改定値が速報値と比較して大きく変わる場合、これは金融市場に影響を与える可能性があります。投資家や市場参加者は改定データを注視し、それに基づいて市場予測を調整することがあります。

- 政策の調整: 中央銀行や政府は、GDPの最終的な改定値を考慮に入れて、経済政策や金融政策を調整することがあります。特に経済の健康状態や成長率の正確な把握は、適切な政策判断にとって重要です。

- 長期的な分析: 経済学者や政策立案者は、GDPの改定データを使用して長期的な経済動向を分析します。これにより、過去の経済のパフォーマンスを正確に理解し、将来の予測に役立てることができます。

| 改定値 | 今回 | 市場予想 | 4-6月期 |

|---|---|---|---|

| 実質GDP | +5.2% | +5.0% | +2.1% |

| 個人消費 | +3.6% | +4.0% | +0.8% |

個人消費が若干のマイナスになっているものの、全体としては5.2%も上昇しているようです。

こちらのGDP確報値は、7月~9月の集計なのでそのタイミングはアメリカの景気はピークを迎えたかな?と思えるぐらいの強さはありましたので、このぐらいの結果がでても納得できます。

しかし、最近になってアメリカの景気が下落気味になりつつあり、転換点に差し掛かっているのではないか?と思いますので、次のGDPの発表には注意が必要です。

また、個人消費に関しては前回の速報値から下方修正されているため、今後も下落が続くと思われます。

GDPにおける個人消費の割合は非常に重要ですので、上昇→下落への転換点を迎えたことは間違いなさそうですね。

個人の消費が冷え込んでくると、企業の業績は悪化しますので悪い決算が続出すると思います。

引き続き、逆業績相場へとトレンドが移り変わるタイミングをチェックしておきましょう。

2023年11月 米PCEデフレーターが発表!

GDPの大部分を占める、個人消費の強さを表す指標が発表されました。

FRBが最も重要視している指標であり、現在の景気の転換点では重要な経済指標となります。

個人消費支出(Personal Consumption Expenditures, PCE):これは、アメリカの世帯や個人が購入する商品やサービスにかかる支出を示す指標です。これには食料、住居費、医療費、交通費、エンターテインメント費などが含まれます。個人消費支出はアメリカのGDP(国内総生産)の大部分を占めるため、その変動は経済全体の動向に大きな影響を与えます。

PCEデフレーター:個人消費支出の物価変動を示すための指標で、消費者が支出する商品やサービスの価格変動を追跡します。これにより、消費者物価の変動を測定し、インフレーション(物価上昇)やデフレーション(物価下落)の兆候を検出するのに役立ちます。

| 前年比 | 今回(9月) | 市場予想(9月) | 前回(8月) |

|---|---|---|---|

| PCE | +3.0% | +3.1% | +3.4% |

| コアPCE | +3.5% | +3.5% | +3.7% |

ほぼ市場の予想通りの結果になっており、前回に引き続いて下落傾向にあることは間違いありません。

これからアメリカの景気は鈍化していくと思いますが、そもそも今がインフレ状態であり通常の2%前後の水準から考えると大きく上振れています。

この状態から2%前後まで何事もなく下落していき、その後2%前後を維持した好調な経済を維持できるか?が今後の課題です。

おそらく金利を引き締めすぎたことによる副作用で、2%から大きく下落していくだろうと思います。

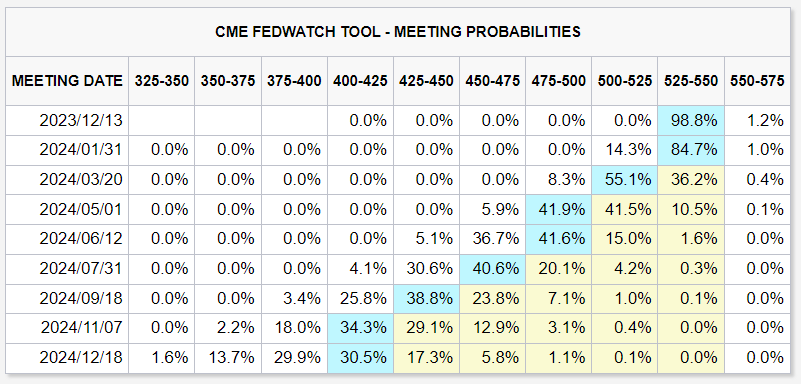

引用:CME FedWatch Tool

2024年は金利を下げていくと思いますが、世界情勢を考えるとインフレが再燃しないと言い切ることはできないでしょう。

今後も金利と景気のバランスを注視しておき、バランスが崩れた時の投資シナリオを立てておくのが良いのかなと思います。

オーソドックスに考えると…

- 金利を下げ始めたが時すでに遅しで景気が後退し、

- ドル円は日米の金利差が縮小することで円高になり、

- 景気後退局面なのでアメリカ株は暴落、

- そのタイミングに日本円を使ってアメリカ株へ投資しよう!

など。

ある程度パターンを考えておくのが良いと思いますが、なんにせよ現金が必要なことは間違いないです。

2024年は円高になる予想もちらほら出てきているので、日本円の価値が高まったところで海外株を買い漁りたいですね。

今週のコメント

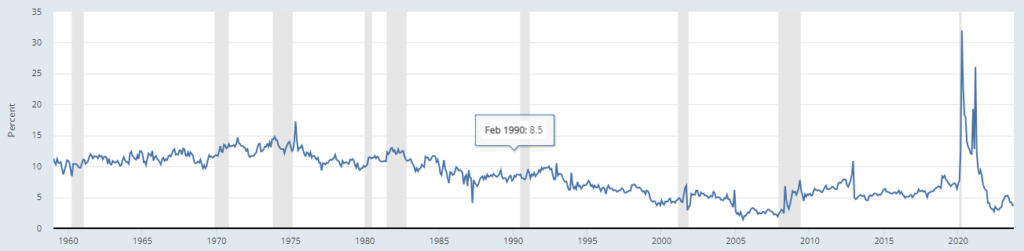

アメリカの個人貯蓄率が過去最低水準に…

今週のGDP改定値やPCEデフレーターの発表を見ていると、個人消費が鈍化しているように思います。

そこで、現在のアメリカ人の個人貯蓄率を調べてみると、過去最低水準になりつつあるようです。

これまでのインフレに対応するため、学生ローンの返済が始まったため、など様々な要因で一般人の生活が圧迫され、貯蓄を切り崩しながら生活している人が多いことでしょう。

さらに、アメリカの経済がこれまでなぜ強かったか?というと個人の消費活動がクレジットカードのローン返済を活用することで、収入以上の消費活動が行えたりと借金をするのが当たり前の文化だからです。

そうなれば経済は数字上かなり好調に見えますし、低金利だったので借金をしても給料も上がっていくしインフレしていくので問題ないと考えている人が多かったのでしょう。

ただ、今は高金利の状態でインフレもかなり加熱していたので、そういう人々の信用がこれからどんどんとはげ落ちていくことだろうと思います。

要するに、貸していたお金が帰ってこずにどこがその金額を負担するのか?という債務処理に追われることになると思います。

そうなると、これまでお金をバンバン貸していたクレジットカード会社も、貸す先をより厳しく選定していくことになります。

その結果として、世の中にお金が出回らなくなり、資金繰りが詰まるところが増えてくるのではないか?と考えています。

そして、そのような状況を防ぐためにリバースレポやBTFPといった新たな資金供給ルートを法律で作って、市場にお金を流しているようですが、そうなると今度はインフレが収まりません。

どちらにせよ、一度は痛みを伴ってリセットする必要があると思いますので、大統領選挙までは意地でもリセッションを起こさないようにするつもりかもしれませんが、その後の反動が心配です。

今後も個人消費や企業の経済活動の拡縮などをISM景気指数を見ながら、注意しておく必要があると思います。

コメント