こんにちは、くろいずです。

毎週土曜日に更新する、投資に関わる経済ニュースをお届けします。

1週間内に発表された経済指標などを定期的にウォッチし、今後の経済動向について解説します。

※投資を推奨する記事ではございません。投資は自己責任・自己判断のもとよろしくお願いします。

2024年4月29日~2024年5月3日の経済情報

2024年5月 ISM景気指数が発表!

企業の購買担当者へ調査されるISM景気指数が発表されました。企業の購買力を調べることで、現在の景況感を測るために使われる指標となります。

- 製造業景況指数(Manufacturing Purchasing Managers’ Index, PMI): 製造業の生産活動、新規受注、在庫、雇用などの項目について調査し、それらの指標を総合的に評価したものです。PMIは、50を基準として、50以上で景況の改善を示し、50以下で景況の悪化を示します。

- 非製造業景況指数(Non-Manufacturing Purchasing Managers’ Index, NMI): 非製造業(サービス業、建設業など)の新規受注、ビジネス活動、雇用、在庫などの項目について調査し、それらの指標を総合的に評価したものです。NMIも、50を基準として、50以上で景況の改善を示し、50以下で景況の悪化を示します。

| ISM景気指数 | 今回(4月) | 市場予想(4月) | 前回(3月) |

|---|---|---|---|

| 製造業 | 49.2 | 50.0 | 50.3 |

| 非製造業 | 49.4 | 52.0 | 51.4 |

前回のISM景気指数から雲行きが怪しくなっていましたが、今回の結果でついに製造業・非製造業ともに50を下回る結果となりました。これから、アメリカ経済はGDPの経済成長率が鈍化し、製造業・非製造業も縮小傾向にあるにもかかわらず、インフレだけが高い状態というスタグフレーションに陥り、景気が低迷していくことになるでしょう。

これまでは、ISM景気指数の値が両方とも50を下回ることは、コロナショック以降2,3回ほどしかなかったのですが、今回はどちらもが50を下回っています。これは、経済的にかなりの不景気に陥っているのではないか?と想像できます。また、今回は先週の記事にてスタグフレーションに陥ったタイミングでの景気悪化となっており、これまでよりも慎重に受け止めておいたほうがよいでしょう。

今後もアメリカの経済指標は、どんどんと悪い結果が出てくると思いますが、これまで当ブログでは「アメリカのリセッションは避けられない」と警告してきたスタンスなので、米国株のポジションも調整済みです。いつ、リセッションが発生しても問題ありません。新NISAの成長枠投資にリセッション後の米国株を組み入れるため、そのタイミングを待つだけです。

2024年5月 雇用統計が発表!

スタグフレーションに陥り、ISM景気指数も相当悪い結果となったアメリカ経済の雇用統計の発表です。これまでは、雇用統計だけは強い結果が発表されており、米国株の最後の支えとなっていましたが、今回も雇用統計だけは強い結果となるのでしょうか…?

- 労働力参加率(Labor Force Participation Rate): 労働力参加率は、ある国や地域において、労働可能な人々が労働市場に参加している割合を示します。就業者や求職者の人数を労働力として計算し、総人口に対する割合として表されます。

- 失業率(Unemployment Rate): 失業率は、労働市場において仕事を求めているが見つからず、かつ積極的に求職している人々の割合を示します。一般的に、失業率が低くなると、労働市場が健全であることを示し、経済の好調を反映する指標とされています。

- 雇用創出数(Employment Creation): 雇用創出数は、ある期間(通常は月次または四半期)における新たに創出された雇用の数を示します。これは、新たな雇用契約や雇用拡大によって生まれた雇用機会の数を指します。

| 雇用統計 | 今回(4月) | 市場予想(4月) | 前回(3月) |

|---|---|---|---|

| 雇用者数 | 17.5万人 | 24.0万人 | 31.5万人 修正前:30.3万人 |

| 失業率 | 3.9% | 3.8% | 3.8% |

| 平均時給 | 3.9% | 4.0% | 4.1% |

| 労働参加率 | 62.7% | – | 62.7% |

なんと、さすがの雇用統計も今回は実体経済に則した値が発表されました。これほど、雇用統計の結果が悪いとなると、「いよいよ利下げを行って景気を回復させるようにするのではないか?」との予想から、市場の利下げ予想が楽観的に振れています。

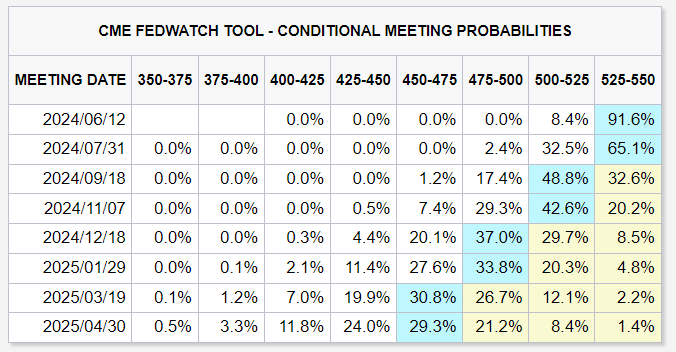

引用:CME FedWatch Tool

しかし、当ブログの見立てとしては、利下げを行うことでインフレが再燃する懸念があるため、年内の利下げについては1回あるか?それとも年内利下げ無しか?ぐらいの温度感で見ています。これまで、さんざんインフレ退治のために利上げを行い、急激に経済を悪化させてきたわけですから、インフレ退治の最後の一押しのところで利下げなんてしてしまうと、今までの努力が無駄になります。

仮に利下げを行ってしまうと、これまで以上のインフレが再燃してしまい、これまで以上に利上げを行って、また経済を悪化させないといけません。ただし、一時的に景気は良くなると思いますので、今年の大統領選挙でバイデンが再選するために利下げを行う可能性もあります。そうなれば、リーマンショックどころの騒ぎではない金融危機が訪れることになるでしょう。

利下げをするにしても、利上げをするにしても、金利を据え置くにしても、アメリカの経済がリセッションを迎える未来に変わりはありません。タイミングや規模が違うだけで、必ず景気後退は訪れます。そして、その時に米国株を買い漁れるように今のうちに現金比率を高めておいた方がよいのではないか?と思います。

ただし、積立投資はどのような状況でもやめることなく一定の金額を積み立て続けましょう。それ以外の余剰資金でリセッション時に米国株のバーゲンセールを楽しめるよう、今は無駄遣いをせずに時を待つこととします。

コメント