米ドルの価値が大きく棄損している――――

これまで、世界の覇権国だったアメリカは自国の通貨である米ドルを、世界の基軸通貨として流通させることで世界への影響力を保ってきました。しかし、ロシア・ウクライナ戦争が勃発し、ロシアへの経済制裁としてSWIFTと呼ばれる世界の決済システムからロシアを追い出し、米ドルでの取引を停止させました。このことが発端となり、アメリカは世界中の国々に対して自国の通貨を使わせておきながら、いざとなったら米ドルのシステムから排除して経済的に困窮させてくると危機感を抱く国々が表れました。その結果、BRICSと呼ばれる国際連合が発足し、米ドルでの取引を行わないように自分たちで決済システムを構築しよう!とする動きが見られています。

ただ、BRICSの目的はアメリカから制裁を受けると米ドルが使えなくなるので、アメリカの支配から逃れようとするだけでなく、そもそも米ドルの価値が失われつつあることに気付いたのではないか?と思われています。そちらについて、定量的にグラフを用いて解説します。

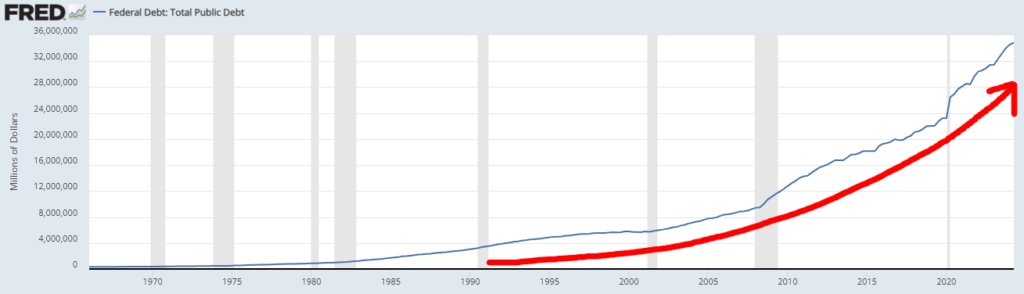

アメリカの米国債務残高が急激に上昇

上記のグラフは、アメリカの国債残高です。要するに、アメリカが抱えている借金の残高です。

グラフを見ていただければわかりますが、借金の残高は減少することなく無限に増え続けています。2000年のITバブル崩壊や2008年のリーマンショック、さらには2020年のコロナショックと何かしらの経済的な暴落が発生するたびに借金の残高は加速度的に上昇しています。

つまり、現在の世界経済システムとはアメリカの借金によって景気が保たれているということです。

その証拠に、全世界株式の指数と連動するETFであるVTのチャートを見てください。チャート自体は2009年からとなっていますが、米国の借金の残高に応じてVTのチャートも上昇しています。コロナショック後に急激な上昇を見せているところでさえ、米国債の残高が一時的に急激な伸びを見せたことと連動しています。つまり、米国の借金=世界経済の規模だと認識しても差し支えないでしょう。

何が言いたいかというと、アメリカの借金は減らすことができないということです。

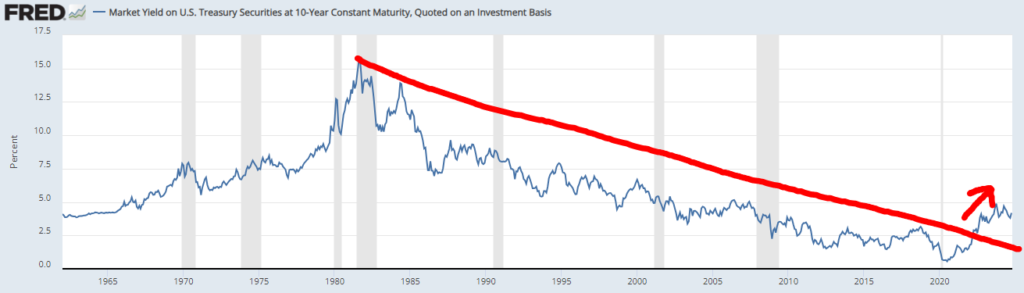

通貨の価値を担保するための高金利

今の資本主義社会が存続する限り、アメリカの借金は減らすことができないということがわかりました。ただ、返済する気のない債務者に誰がお金を貸すのでしょうか?お金が返ってこないのであれば、貸す側としては何のメリットもありません。しかし、米国債は世界の金融商品の中でも最も安全な投資先だと認識されています。それは、なぜなのでしょうか?

今までは、BRICSのような巨大な国際連合が立ちあがることはありませんでした。なぜなら、アメリカの力が強大すぎて誰も逆らおうとしなかったからです。しかし、今の世界情勢ではアメリカはもはや怖い存在として認識されていません。つまり、アメリカ以外の選択肢が新たに誕生するかもしれないということが、米国債の信用を低下させているのです。

その証拠に、これまで米国債の金利は低下トレンドにありましたが、コロナショック以降に上昇トレンドへと転換した可能性があります。これは、コロナショック時のばら撒きによるインフレを解消するために金利を引き上げたと経済的な観点からは分析できますが、このタイミングでBRICSが立ちあがっていることは見過ごせないでしょう。

つまり、表向きは「インフレを鎮静化させるために金利を上げます!」と宣言しているのですが、裏では「世界中の投資家がBRICSの通貨に振り向かないように、金利を引き上げて米ドルの価値を高めようとした」と捉えることもできます。アメリカは、BRICSに対して経済戦争を仕掛けられていると考えられます。

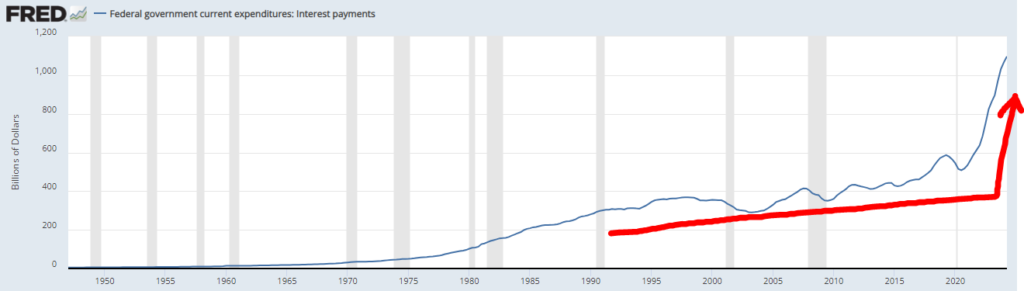

選択肢が限られているアメリカ経済

インフレを落ち着かせるためにも、BRICSとの経済戦争に打ち勝つためにも、米国債の高金利は維持しなければなりません。ただ、借金の残高が増えているアメリカとしては、一刻も早く金利を下げたいと思っていることでしょう。

上記のグラフは、債務の利払い額です。コロナショック以降、金利を急激に上昇させたことで利払いの金額が急激に増えています。これでは、アメリカ政府としては借金の返済どころか金利を払うだけで精一杯です。

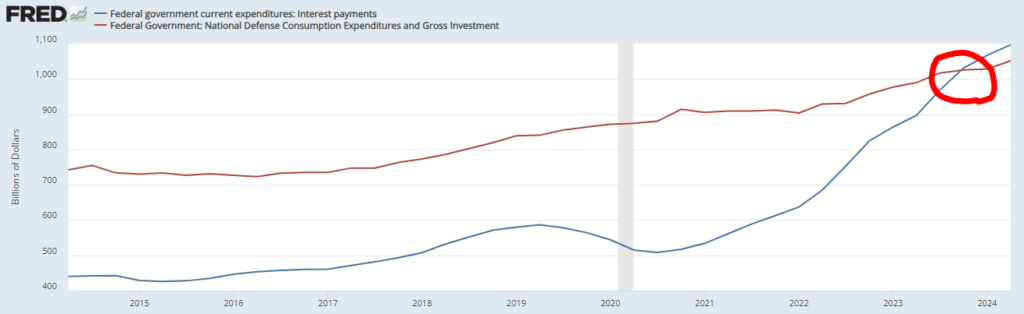

上記グラフは、先ほどの債務の利払い額に加えて国防費を付け足したものです。青線の債務の利払い額が赤線の国防費よりも増えてしまいました。つまり、借金による金利を返済するだけで今のアメリカが国防にかけているコストよりも多くなっています。

この状況を打開するには、以下の方法が考えられます。

- 金利を下げる。

- 増税して債務の返済を行う。

- インフレを許容し、米ドルの価値を下げることで実質的な借金を減らす。

1の「金利を下げる」については、先ほどから解説している通りで「インフレの抑制」と「BRICSとの経済戦争」があるため、金利を下げてしまうとアメリカにとって不都合なことが多いと思います。

2の「増税して債務の返済を行う」については、今のアメリカ国民が許さないでしょう。ただでさえ、経済的に困窮しているのにもかかわらず、税金が引き上げられるとなれば暴動が起きます。また、11月に控えている大統領選挙に向けて、増税を掲げていては選挙に勝つことは難しいため現実的ではありません。

3の「インフレを許容し、米ドルの価値を下げることで実質的な借金を減らす」については、もしかするとあり得るかもしれません。インフレによって通貨の価値を棄損させてしまえば、借金の金額以上にお金が出回るため返済すること自体は可能でしょう。しかし、この選択肢は米ドルの価値を急激に棄損させるため「BRICSとの経済戦争」に敗北してしまうことを意味します。そうなってしまっては、アメリカ自体の存続が危ぶまれるためインフレのスピード調整をしながら、少しづつ米ドルの価値を棄損し続けることになるでしょう。

つまり、アメリカの国内だけで完結する選択肢は、ほぼ残っていないと考えられます。このような状況で、アメリカ経済が世界トップのまま持続可能だと考えることは難しいでしょう。世界の覇権国がアメリカから他の国に変わる、歴史的な転換点を迎える可能性さえあります。こんな状況でも新NISAでS&P500一本の投資で大丈夫でしょうか?

アメリカに対して投資比率が高くなっている人は、一度よく考えたほうが良いかもしれません。当ブログとしては、ブログのヘッダーにもあるように「投資=貯金の分散×マラソン」だと考えています。これからも急激な資産の増加は見込めないかもしれませんが、できる限りの分散を行い、市場に居続けることができるようにポートフォリオの資産バランスについては注意していきたいと思います。

コメント