投資

投資 【金利のトレンド転換】2023年を振り返って来年の投資戦略を整理する

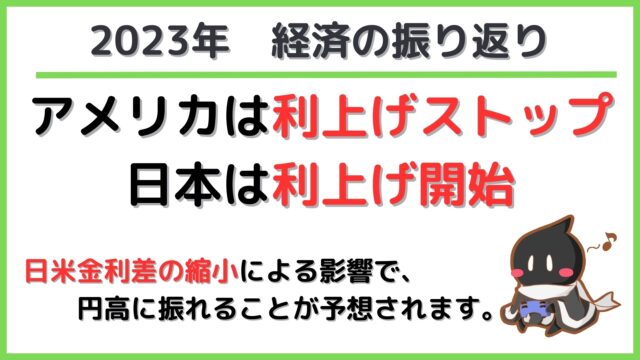

2023年の金利動向:2022年はFRBが急激な利上げを行い、日米金利差が開いて円安が進んだ。2023年ではFRBが金利上昇を抑制し、逆に日銀が金利を示唆してドル円は円高に傾くとの予測。金利チャートの分析:アメリカの10年金利が急速に下落し、日本は横ばいで抑えられている。アメリカの金利水準がまだ高いため、アメリカでの利下げ余地があり、ドル円は円高方向に振れる可能性。ドル円チャートと為替の展望:ドル円は円高に振れ、これはアメリカの利下げが主因と考えられる。アメリカ経済の減速が続く場合、リセッションの可能性があり、円高によりアメリカ資産が割安になる。投資戦略の提言:アメリカが利下げる中、円高が進むならば、円でアメリカ資産を購入する価値が増す。分散投資が重要であり、今は全世界株などが良い選択肢。総括と今後への展望:2023年は貯めてきた日本円を世界に投じる年となり得る。